【令和5年度税制改正大綱】

電子帳簿保存法

入門ガイド

2022年(令和4年)1月1日に電子帳簿保存法の改正が施行されました。

この改正で、事前申請の廃止など電子保存に必要な手続きが緩和される一方、

電子取引のデータ保存の義務化など厳しくなった部分もあります。

また、令和5年度税制改正では電子取引について更なる見直しと猶予措置が追加されました。

ここでは電子帳簿保存法対応で最低限おさえておくべきポイントをわかりやすくご紹介します。

電子帳簿保存法に対応してデータ管理を進めてペーパーレス化!

コストダウンや業務効率アップを目指しましょう。

1.電子帳簿保存法とは?

電子帳簿保存法とは、国税に関する帳簿や書類を電磁的記録(電子データ)等により保存する時の方法について定めた法律です。 本来紙での保存が義務付けられている国税関係帳簿書類を電子データ化して保存することが認められるようになりました。 電子保存を行う帳簿・書類の種類によって保存方法や守るべきルール(要件)が定められています。

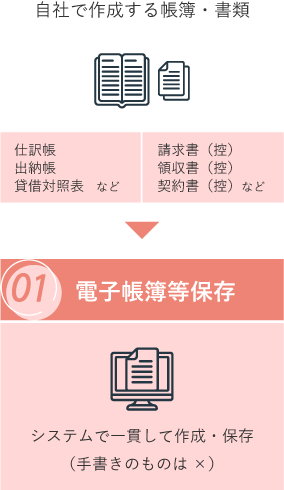

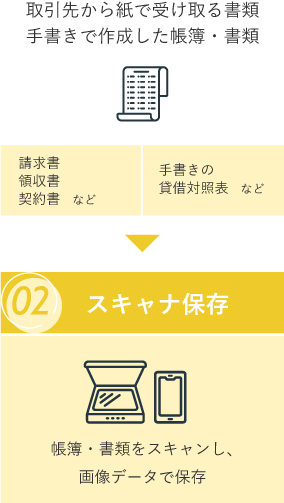

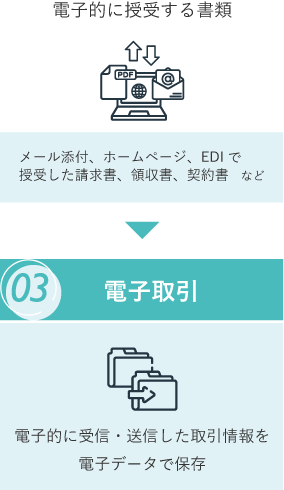

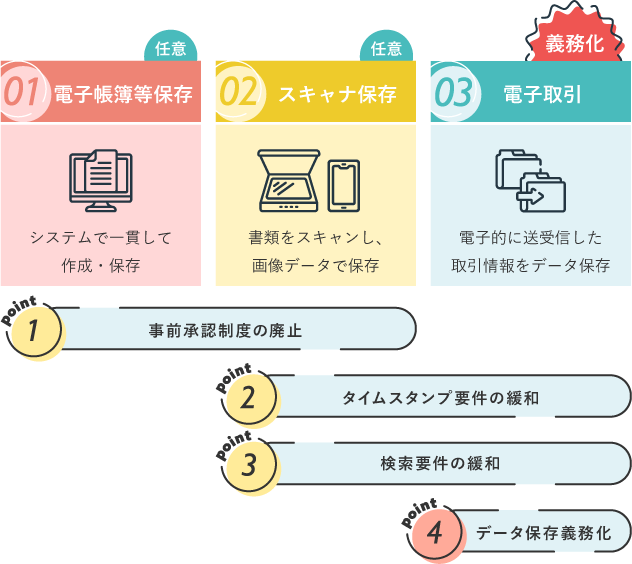

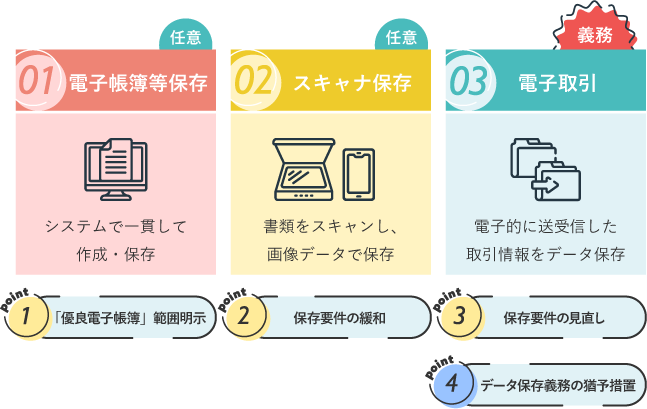

電子帳簿保存法の3つの区分

電子帳簿保存法は次の3つの区分に分けられます。

- 電子帳簿等保存

- 自社で会計システムやExcelなどを使用して作成した帳簿や書類をデータのまま保存すること

- スキャナ保存

- 取引先から紙で受け取った書類をスキャナで取り込み、画像データを保存すること

- 電子取引

- PDFやメールなどで取引先へ送付または受け取った取引情報をデータで保存すること

2.2022年改正のポイント

2022年1月施行の改正により、承認制度の廃止や保存の要件が緩和され電子帳簿保存法の導入がしやすくなりました。 一方で、電子取引は紙での保存ができなくなるなど要件が強化された点もあります。

電子帳簿保存法に関するの4つの改正ポイント

2022年の改正では電子帳簿等保存に関して大きく4つの変更がありました。

①電子帳簿等保存、②スキャナ保存をするためには3か月前までに税務署へ承認申請が必要でしたが、この制度が廃止となりました。

書類の受け取り後のタイムスタンプの付与期間が最長2か月に延長されました。また、要件を満たすことでタイムスタンプ自体の付与も不要に。

保存したデータを検索できるように設定する必要がありますが、項目が「取引年月日・取引金額・取引先」に限定されました。

電子取引によって授受をした取引情報は、電子データで保存することが義務化されました。印刷して紙で保管することはできなくなりました。

令和4年1月1日から「電子取引の電子データの保存」が義務化

「電子取引」で取り交わされた取引情報は、紙ではなく「電子保存」を行う必要があります。これはすべての法人企業・個人事業主が対象となっています。

保存要件に沿った電子保存が行われていない場合は、青色申告の承認取り消しの可能性もあるため、早急に対応について検討が必要となります。

令和4年度税制改正大綱において、電子取引における電子データ保存の義務化は、2022年(令和4年)1月1日から2023年(令和5年)12月31日までの2年間は猶予期間を設ける方針が示されました。

この期間は取引情報を紙で保管しておくことができます。

申請は不要ですが、次の要件を満たした場合になりますので注意が必要です。

- やむを得ない事情があると認められること

- 出力書面を適切に保存し、税務調査の際には提示できるようにしておくこと

令和5年度税制改正大綱でも猶予措置が規定されました

電子取引のデータ保存義務化に変更はありませんが、令和5年度税制改正において2024年1月1日以降の猶予措置について記載されています。詳しくは3. 令和5年度税制改正大綱のポイントでご紹介します。

3.令和5年度税制改正大綱のポイント

令和5年度税制改正大綱においても適用要件・保存要件が緩和され制度の利活用を促進する流れとなっています。 また、電子取引のデータ保存義務について期間限定ではなく恒久的な猶予措置が盛り込まれました。

電子帳簿保存法に関するの4つの改正ポイント

令和5年度税制改正大綱では電子帳簿等保存に関して大きく4つの変更がありました。

令和5年度税制改正大綱における猶予措置

電子取引のデータ保存義務は2022年1月1日から2023年12月31日までの猶予期間が設けられました。 しかし、令和5年度税制改正大綱により2024年1月1日以降も次の条件を満たす場合は保存義務が猶予されることとなりました。

- 保存要件に従って保存することができない相当の理由があると税務署長に認められること

- 税務調査の際に取引情報の電子データをダウンロードできるようにしておくこと

- 出力書面を適切に保存し、税務調査の際には提示できるようにしておくこと

猶予措置の条件にある「相当の理由」というのは今のところ明示されていません。今後の発表に注意が必要です。 また、電子データをダウンロードできるようにしておく必要があります。 そのため、紙だけでの管理を継続できるようになったのではなく、条件にある通り「保存要件に従い保存することができない」ことが容認されただけとみて、電子取引の対応準備を進めることを推奨します。

4.電子取引のデータ保存

「電子取引」とは取引情報の授受をデータでやり取りして行う取引のことです。請求書や領収書を紙ではなくデータで送ったり、受け取りをした場合に電子取引に該当します。

ネット通販であっても、紙で取引情報を受け取った場合には対象となりません。

※「取引情報」とは注文書や契約書、請求書などに通常記載される取引年月日、金額、取引先などの事項のこと。

電子取引とは

次のような方法で取引情報の授受を行った場合、電子取引となります。

電子取引のデータ保存時の要件

電子帳簿保存法で定められている電子取引のデータ保存時の要件は次の4つとなります。

システム概要に関する書類の備え付け

自社開発のシステムを使用している場合に限り、システム関係書類を備え付ける必要があります。

オンラインマニュアルやヘルプ機能でシステム概要書と同等の内容を表示・出力することができる場合は書面を備えておく必要はありません。

※システム関係書類は、システム概要書、システム仕様書、操作説明書、事務処理マニュアルなど

見読可能装置の備え付け

データが確認できるディスプレイ・アプリ等を備え付ける必要があります。

検索機能の確保

「取引年月日」「取引金額」「取引先」で検索できるようにしておく必要があります。

検索機能要件の免除

税務調査の際にデータのダウンロードに応じられる場合、次のいずれかの対象者は検索機能の確保が免除されます。

- 前々年度の売上高が5,000万円以下

- データの印刷物を取引年月日・取引先ごとに整理された状態で提示またはダウンロードの求めに応じることができる

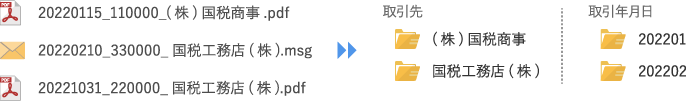

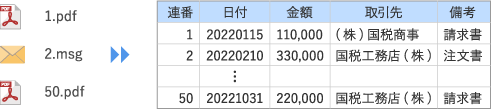

対応例

- 検索機能に対応した専用ソフトを使用する

- 「20221031_( 株) 国税商事_110000」など、必要項目で検索できるファイル名にしてデータを保存する

- Excel等で索引簿を作成し、保存したファイルと関係づける

データの真実性を担保する措置

保存した電子データの真実性を担保できるようにします。次のいずれかを行う必要があります。

- A取引先からタイムスタンプが付されたデータを受け取る

- Bデータに速やかにタイムスタンプを押す

- Cデータの訂正・削除が記録される又は禁止されたシステムを使用する

- D不当な訂正・削除の防止に関する事務処理規程を整備し、運用する

5.電子帳簿保存法に罰則はあるの?

電子取引のデータ保存が義務化されたため、保存要件に従ったデータ保存ができておらずそれが悪質と判断された場合には罰則が科されます。 また、近年の改正で要件や規制が緩和されたこともあり、不正に対する罰則が強化されています。

電子帳簿保存法に違反した場合の2つの罰則

電子取引の電子データが保存要件に従って保存されていない場合、青色申告の承認の取消し対象となり得ます。

ただし、違反があっても直ぐに取消しになるものではなく違反の程度や他の承認取消し事由の有無などから総合的に判断されることとなります。

税務調査の際に隠ぺい、改ざんなどの不正が発覚した場合「重加算税」が課されます。スキャナ保存、電子取引で不正が見つかった場合にはこの重加算税が10%上乗せされます。

重加算税は税率35~40%ですので、最大50%の税額が課されることとなります。

令和5年税制改正大綱で組み込まれた猶予措置もあり、電子帳簿保存法に従ってデータ保存ができていないというだけで直ちに青色申告の承認が取り消されるということはありません。

しかし、法令違反の状態を続けることは企業や事業者として正しい姿勢ではありません。また、電子帳簿保存法は事務処理の負担軽減などを目的として定められたものです。罰則があるからというだけではなく、電子帳簿保存法に対応することは私たちにもメリットがあります。

電子帳簿保存法をしっかりと理解して対応することは法令遵守と業務効率化につながります。

6.電子帳簿保存法のメリット

請求書や領収書を紙ではなく電子データで保存することはペーパーレスによるコスト削減だけではなく、保存要件に沿ってデータ管理をすることで業務効率の改善も期待できます。

電子データで保存するメリット

日付や取引先で検索できるため、探したい書類をすぐに見つけることができます。

印刷やファイリングのための費用と手間、保管スペースが不要になります。

経費精算のために出社する必要がなくなり、経理担当者もテレワークをすることができます。

7.最低限やるべきこと

電子帳簿保存法の基本的な事項を紹介してきましたが、実務において何から始めたらよいでしょうか。 いきなりすべての帳簿・書類を電子化するのは負担が大きく難しいかもしれません。まずは義務となった「電子取引のデータ保存」の対応を検討してみましょう。

電子取引のデータ保存でやるべきこと

まずは社内でどのような電子取引があるのかリストアップします。

導入するシステムの機能をチェックしましょう。

請求書などをメールやホームページから受け取り、次のいずれかの方法で保存します。

「取引年月日」「取引金額」「取引先」を含むファイル名を付け、特定のフォルダで保管します。

ファイル名に連番を付け、表計算ソフトで管理します。

事務処理規程は社内にどのような電子取引があるかを明確にし、その訂正・削除のルールを定めるものです。

ひな形を国税庁のHPからダウンロードすることができますので、自社に合わせて修正し、規程に沿った運用を行います。

専用のシステムを使用する場合でも、請求書などを手動でシステムへアップロードする場合は事務処理規程が必要となります。 請求書などをメールやホームページから受け取ってからアップロードするまでの間の訂正・削除の記録が残らないためです。 また、保存要件としては不要であっても、ルールを明文化し社内で共有するためにも事務処理規程を策定しておくことをおすすめします。

8.まとめ

電子取引のデータ保存の義務化は始まっています!

保存要件を押さえて早急に対応を検討しましょう。

電子取引の保存要件令和5年税制改正大綱では紙保存を容認する方向への動きもありますが、要件緩和により電子化へのハードルが下がったことは確実です。 また、2023年10月にはインボイス制度が始まり、請求書の電子保存への対応が迫られることとなります。 システムを導入する場合でもしない場合でも、業務フローの変更やルールの策定には時間がかかることが予想されます。 今のうちに制度を理解し電子化への体制を整えておきましょう。

EX.SmartStorageで対応できること

SmartStorageは、スキャナ保存・電子取引による、あらゆる国税関係書類を電子帳簿保存法の要件を満たして保存することができます。 手作業でのファイル管理の手間や、保存要件の不備を心配することなく電子帳簿保存法への対応が可能です。

SmartStorageの特長

電子取引のデータ保存に対応した特長をご紹介します。

取引先、年月、金額をはじめ柔軟な検索が可能です。

アップロードされたファイルに「タグ」を付けることができ、取引先や金額を入力必須のタグとして設定することができます。

タグの他、更新日時やユーザーを指定しての検索もできます。

また、タグを利用してアップロード時にファイル名を整形することができます。

担当者ごとにバラバラになりがちなファイル名を統一することも可能です。

訂正・削除を含む全ての操作の履歴が自動で記録されます。

また、フォルダやワークグループごとに閲覧制限・操作制限を設定することができ、データの漏洩や不正アクセスを防ぎます。

PDF ファイルを対象に、アップロード時に自動でタイムスタンプを付与することができます。

SmartStorageは「検索機能の確保」「真実性の担保」を満たしたシステムです。ぜひこの機会にご検討ください。

SmartStorage

SmartStorageに関するお問い合わせ

※電子帳簿保存法の詳細な内容や運用に関するお問い合わせは、

所轄の税務署または各国税局の電話相談センターにお問い合わせください。